Kolejny raz zwycięzcą fejsbukowego głosowania zostaje spółka technologiczna. Tym razem padło na Western Digital Corporation czyli wytwórcę komputerowej pamięci masowej (zarówno dysków twardych HDD, jak i pamięci flash). Moment na analizę jest ciekawy bo w 2018 roku WDC zaliczył blisko 50% przecenę, a mimo to od dołka w 2008 roku przyniósł inwestorom zwrot w wysokości 560% (1100% licząc do szczytu z 2014 roku).

Powody ostatniej przeceny są trzy:

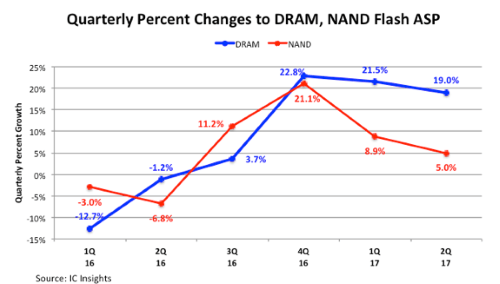

- Cykliczne zmiany cen pamięci masowej – w 2016 roku wystąpiła nadpodaż, która doprowadziła do 70% przeceny na akcjach spółki. W 2017 sytuacja diametralnie się odwróciła i ceny osiągnęły bardzo wysokie pułapy windując marże spółek z branży na wieloletnie szczyty. Rok 2018 to powrót do normalnych poziomów, a na dodatek wszelkie znaki wskazują, że w 2019 roku spadek cen dysków będzie postępował. W zasadzie jest to dość normalne zjawisko i występuje razem z redukcją kosztów po stronie producentów, a zatem dopóki redukcja kosztów produkcji będzie podobna do spadku cen, WDC nie powinno odczuć pogorszenia wyników.Akcjonariusze spółki muszą się liczyć z tym, że branża jest mocno cykliczna i ceny akcji będą zależały od cen pamięci. Co więcej wraz ze wzrostem średniej ceny sprzedaży (ASP) na rynek będzie wchodziło coraz więcej podmiotów chcących uszczknąć kawałek tortu dla siebie, co szybo będzie się przekładać na spadek cen i wzrost podaży (dokładnie tak, jak widzieliśmy w latach 2016-2017). Nas interesuje czerwona krzywa pokazująca zmiany cen pamięci typu flash.

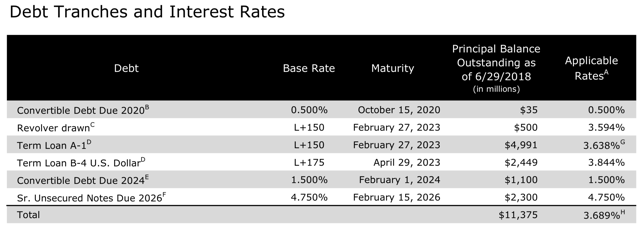

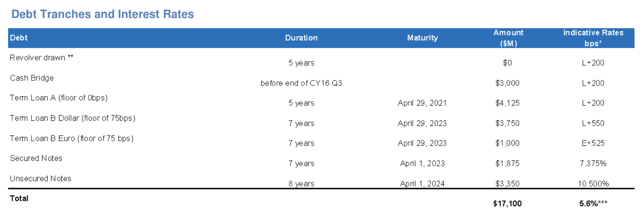

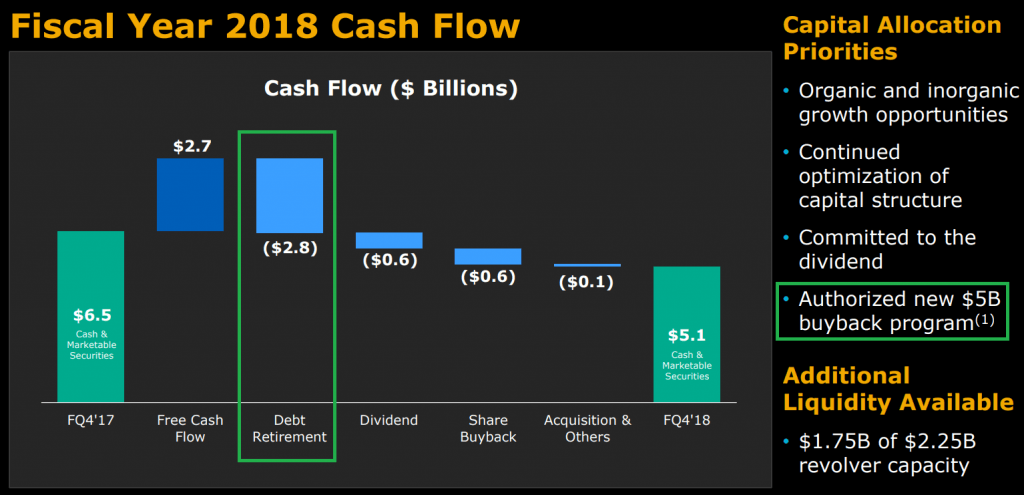

Oczywiście cykliczność biznesu nie musi być czymś bardzo złym – można rozpatrywać ją jako szansę na kupienia akcji spółki po bardzo atrakcyjnych cenach. - Przejęcie SanDisk (jednego z większych producentów pamięci typu flash) w 2016 roku. Żeby sfinansować tą transakcję WDC musiał zaciągnąć zobowiązania na łączną kwotę powyżej 17 mld $ (o 20% więcej niż wynosi obecna kapitalizacja spółki), z czego część oprocentowana była jak papiery śmieciowe (oprocentowanie powyżej 10% rocznie). W efekcie gwałtownie pogorszyła się sytuacja płynnościowa spółki i wzrosło ryzyko.Spółka dostrzega te ryzyka i stara się je adresować. W 2017 roku WDC podjęło wysiłek zmian w strukturze zadłużenia – udało się m.in. przed czasem wykupić papiery o najwyższym oprocentowaniu przechodząc na papiery o korzystniejszym koszcie dzięki czemu koszty odsetkowe spadły r/r o 233 mln $ (27%). Od 2016 roku WDC udało się zredukować zadłużenie o 33% (z 17.1 do obecnych 11.4 mld$).

Na dodatek spółka posiada ponad 5.1 mld$ w gotówce i innych płynnych aktywach. Zatem zadłużenie netto wynosi obecnie 6.3 mld$ czyli 37% kapitalizacji spółki. Co istotniejsze, WDC jest w stanie spłacić zadłużenie w ciągu półtora roku z gotówki generowanej z DO lub nieco w ponad dwa lata z FCF. W takim kontekście sytuacja zadłużeniowa prezentuje się dużo lepszych barwach i o ile w najbliższych 2 latach nie nastąpi gwałtowny kryzys na rynku pamięci masowych, WDC powinien z sukcesem zakończyć redukcję dźwigni i poprawić stabilność swojego biznesu. - Pogłoski o końcu segmentu HDD. Obiegowa opinia głosi, że po 2020 roku zapotrzebowanie na dyski twarde znacząco się zmniejszy wpływając negatywnie na wynik spółki.Trudno prognozować w tej kwestii – nie jestem znawcą tego rynku. Pozostaje zatem zaufać słowom zarządu, który twierdzi, że pomimo słabszych 2016 i 2017 segment powinien zacząć zachowywać się lepiej. Szczególnie w DataCenter oraz sprzedaż do klientów korporacyjnych. Na relatywnie lepszy performance tego segmentu powinien wpływać korzystny stosunek ceny z gigabajt w stosunku do innych pamięci. Faktem jest, że w obecnym świecie generujemy coraz więcej danych, które trzeba gdzieś przechowywać. Wraz z rozwojem IoT zapotrzebowanie na pamięć komputerową powinno stabilnie rosnąć. Tak więc przynajmniej z tej strony powinien występować ciągły impuls popytowy.

Bieżąca sytuacja finansowa spółki

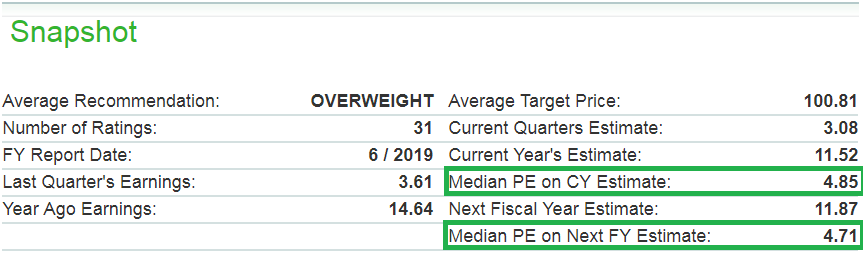

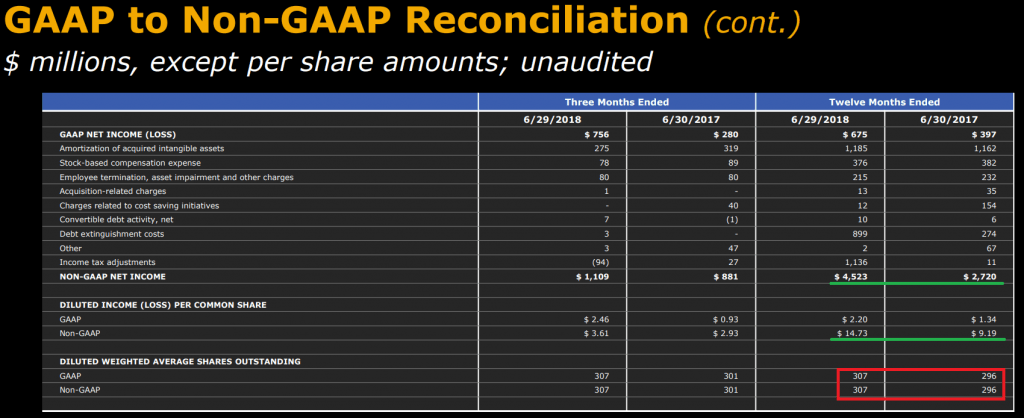

W zasadzie patrząc na wyniki WDC za ostatni kwartał i rok można powiedzieć, że jest zadziwiająco tanio. Za 2018 rok spółka wygenerowała zysk na akcję (EPS) w wysokości 14.73$. Daje to wskaźnik PE na poziomie 3.87. Jednocześnie prognozy zarządu na kolejny rok fiskalny to przedział 13.5-14$ zysku na akcję. Przy dzisiejszej cenie (57$) oznaczałoby to PE na poziomie 4.22. Zakładając, że zarząd widzi przyszłość w zbyt optymistycznych barwach, warto spojrzeć, jakie są rynkowe oczekiwania odnośnie przyszłych zysków – mediana prognoz analityków to EPS równy 11.52$ (PE = 4.85). Co więcej rok później rynek oczekuje delikatnej poprawy – EPS = 11.87 i PE 4.71. Potencjalne dynamiki nie powalają ale pamiętajmy, że PE poniżej 5 zwiastuje raczej katastrofę i koniec świata i w żaden sposób nie jest zasadne dla spółki, która miałaby choćby minimalnie rosnąć.

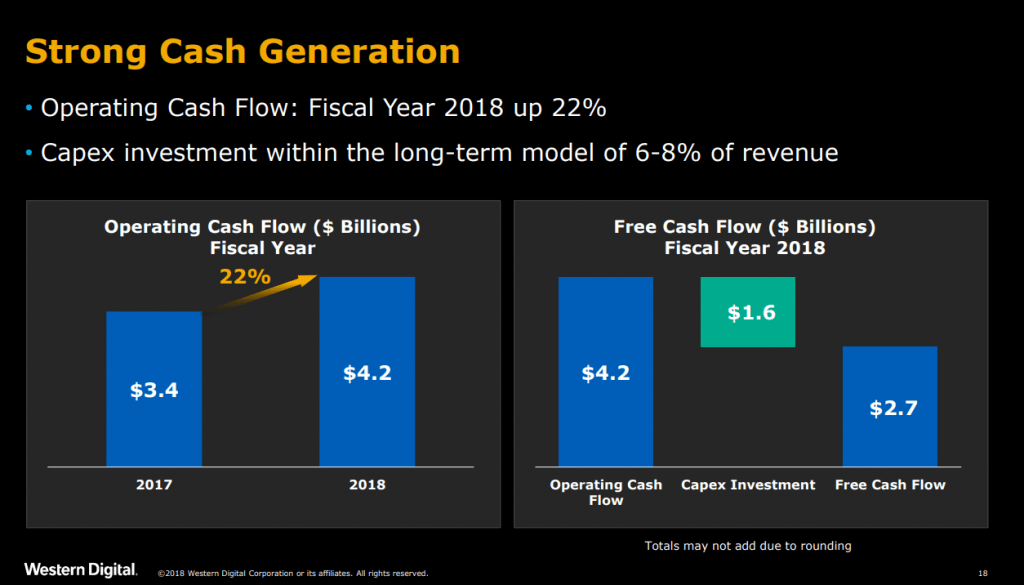

Gotówka wygenerowana w trakcie działalności operacyjnej wyniosła 4.2 mld$ (wzrost o 22% r/r), z tego 2.7 mld to FCF. Jest to wynik co najmniej bardzo przyzwoity i kolejne potwierdzenie, że WDC ma się dobrze i bankrutować w najbliższym czasie nie zamierza.

Dzięki dobrej sytuacji gotówkowej Western Digital może przeznaczać praktycznie cały FCF na spłatę zadłużenia, finansując dywidendę, buyback i pozostałe działania z rezerw gotówkowych. Biorąc pod uwagę, że dywidenda kosztuje spółkę zaledwie 600 mln $, nie widzę obecnie zagrożenia obcięcia wypłat dla akcjonariuszy. WDC ogłosił olbrzymi (jak na swoją kapitalizację) plan skupu akcji własnych – spółka zamierza przeznaczyć na ten cel ok 5 mld $, co wystarczy do tego aby kupić ok 30% wszystkich akcji po bieżącej cenie. Z ogłoszonych 5mld, ok 1.5 mld ma być wydane na skup w przeciągu najbliższych 12 mc.

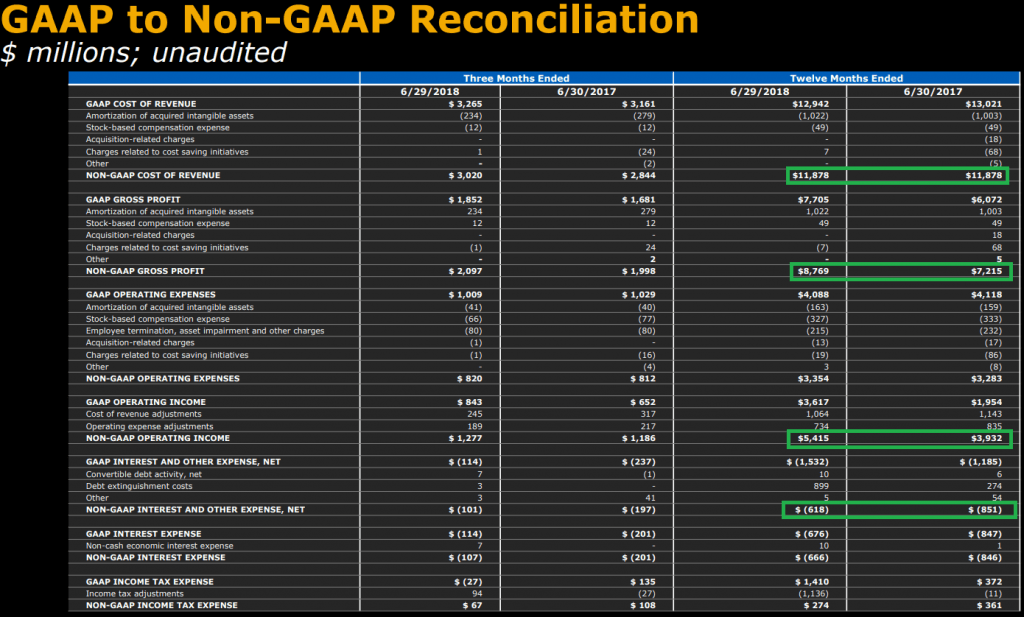

Pozytywnym sygnałem jest wzrost zysku operacyjnego i zysku netto przy utrzymanych kosztach na poziomie z poprzedniego roku oraz wspomniany wcześniej spadek kosztów odsetkowych.

Negatywnie natomiast oceniam postępujące, mimo wcześniejszego skupu, rozwodnienie

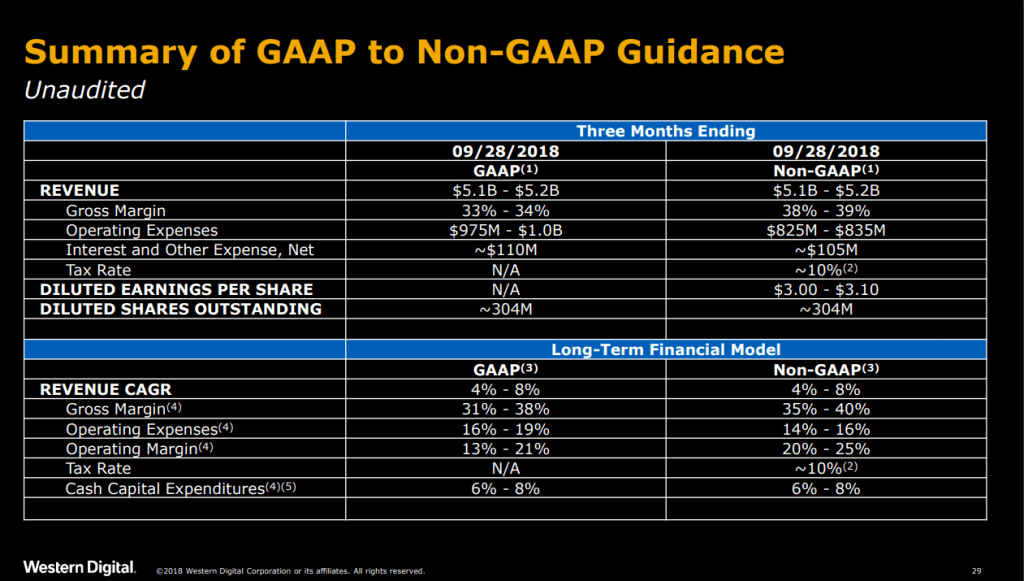

Dalsze prognozy zarządu zakładają spadek kosztów operacyjnych o ok 15% oraz utrzymanie CAPEXU na poziomie 6-8% sprzedaży (przy ok 21 mld $ sprzedaży CAPEX wyniósł by ok 1.6 mld $ czyli mniej więcej tyle ile w ostatnim roku fiskalnym).

Podsumowując – obecnie spółka jest tania, wręcz bardzo tania. Zarówno analitycy zewnętrzni, jak i zarząd, nie przewidują katastrofalnego spadku zysku w nadchodzących latach. Na pewno olbrzymim problemem Western Digital jest wciąż dość trudna sytuacja zadłużeniowa oraz potencjalne spowolnienie. Tym niemniej trudno jest zgodzić się z wyceną sugerującą, że spółka mierzy się z prawdopodobnym bankructwem (co sugeruje PE < 5 i PS = 0.79). Pomimo tej taniości obecnie inwestycja w WDC to łapanie spadającego noża. Tym bardziej, że każda duża perturbacja na rynku może się dla spółki zakończyć tragicznie. Z drugiej jednak strony wielokrotnie akcje spółki zmieniały właściciela przy wskaźniku PE powyżej 10. Przy obecnej wycenie oznacza to blisko 250% potencjał wzrostu.

W tym kontekście spółka wydaje się być doskonałym kandydatem pod bezpieczniejsze strategie opcyjne.

Podobne artykuły:

Facebook jak barszcz tani?

Lam Research

Portfel rosnących dywidend cz2

Ja już jakiś czas temu zauważyłem spore wahania w cenach, ale nie wiedziałem czym są spowodowane. Bardzo ciekawy wpis! Na pewno częściej będę odwiedział Twojego bloga 🙂

Dzięki, miło mi to słyszeć. Taka opinia zawsze motywuje do dalszej pracy 🙂