Wracamy do naszych comiesięcznych analiz spółek – w jednej z wcześniejszych edycji ankiety fejsbukowej wygrała Altria. Zobaczmy zatem, co ciekawego spółka ma do zaoferowania inwestorom. Moment na analizę wydaje się ciekawy bo w ostatnich latach MO zaliczyła ponad 40% przecenę (spadek z ok 77$ do 44$ na koniec stycznia 2019). Obecnie spółka odbija, a jej akcje kosztują już prawie 53$ jednocześnie kusząc ponad 6% dywidendą.

Powody ostatniej przeceny są trzy:

- Tradycyjne obawy rynku przed spadkiem liczby palaczy.

- Ostatnie zakupy zarządu (inwestycja w marihuanowego CRONa oraz nabycie JUUL czyli rzekomo perspektywicznej spółki z reynk e-papierosów.

- Działania regulatora w USA sugerującego obowiązkowy spadek substancji uzależniających w papierosach (co ma sporą szansę na przyspieszenie spadku bazy konsumentów).

Spadek liczby klientów jest faktem – społeczeństwa zachodnie coraz bardziej cenią sobie zdrowy tryb życia do którego palenie tradycyjnych papierosów nie pasuje, dodatkowo ceny wyrobów tytoniowych stale rosną głównie dzięki działaniom regulatora/rządów (Altria działa głównie w USA zatem lepszym stwierdzeniem będzie – dzięki działaniom władz stanowych). Z jednej strony spółka stara się przeciwdziałać negatywnym trendom wchodząc w rynek marihuany (CRON) oraz zwiększając udział e-papierosów w przychodach ze sprzedaży. Z drugiej jednak, jeżeli przyjrzymy się przychodom spółki, to zobaczymy że po tradycyjnych wyrobach tytoniowych, których udział w sprzedaży wynosi aż 88.5%, kolejne pozycje nie stanowią nawet 10% sprzedaży spółki. Oznacza to wprost, że bez względu na podjęte przez Altrię wysiłki, jej biznes należy analizować w zasadzie przez pryzmat zachowania produktów tytoniowych w USA. Co bardziej niepokojące – kolejne zakupy kosztują spółkę bardzo dużo, a ich wpływ na miks sprzedażowy jest mizerny – na 25mld $ sprzedaży w 2018 roku, Altria wydała 12.8 mld $ na zakup JUUL (e-papierosy) oraz 1.8 mld $ na inwestycję w CRON (marihuana). Biorąc pod uwagę poziom DPR, jaki chce rokrocznie osiągać zarząd (80%), Altria musi finansować się długiem żeby być w stanie sfinalizować swoje inwestycje. Obecny poziom długu zaczyna rodzić pytania o możliwość utrzymania dywidendy lub o zahamowanie dalszego wzrostu. Na dodatek spore odpisy i działania regulatora na rynku marihuany oraz e-papierosów stawiają pod znakiem zapytania sensowność inwestycji.

Bieżąca sytuacja finansowa spółki:

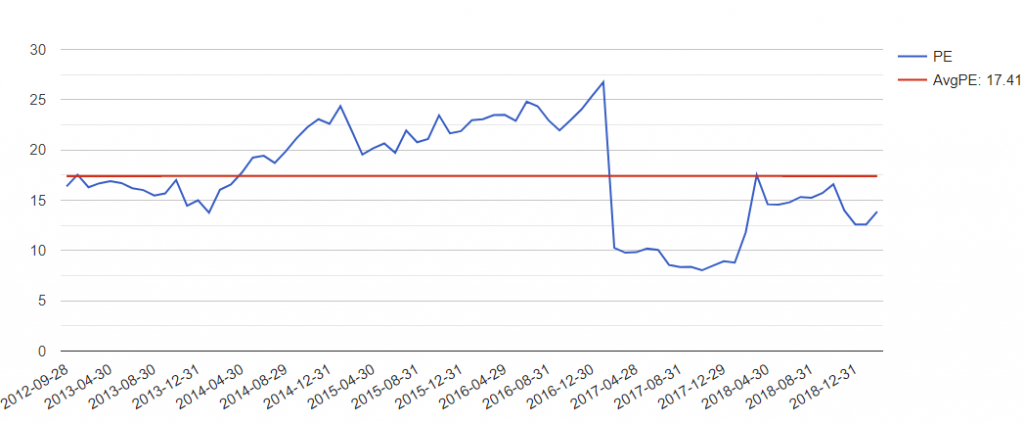

Jak widać, spółka nie jest wyceniana w wygórowany sposób. Pomijając jednorazowe wyniki z 2017-2018 średni mnożnik PE od 2012 roku wynosił 17.41. Przy dzisiejszym PE = 13.81 spółka jest tania.

Pod względem stopy dywidendy akcje Altrii również są wycenianie relatywnie nisko. Bieżąca stopa w wysokości 6.11% jest prawie o 50% wyższa niż siedmioletnia średnia (4.43)

DPR kształtuje się na zakładanym przez zarząd poziomie ok 80%. To dość wysoko ale należy mieć na uwadze, że spółka od dawna deklaruje, że taki podział jest dla niej komfortowy i konsekwentnie się tego trzyma. Na chwilowy spadek DPR w 2017-2018 miały wpływ jednorazowe czynniki (połączenie Inbeva z SubMillerem)

Spółka podnosi dywidendę w tempie 9.7% (5-cio letnia średnia) co jest wynikiem zdecydowanie dobrym. W ostatnich latach tempo nieco wzrosło.

Na pierwszy rzut oka może niepokoić spadające ROE. Trzeba jednak mieć na uwadze, że ten wskaźnik kształtował się na poziomie 200% w 2012, więc obecny spadek do 68% jest naturalny i w kolejnych latach oczekiwałbym dalszego urealnienia (szacuję, że do poziomu 30-40%).

Przyszłe wyniki i wycena.

Szacunki spółki i analityków dają spodziewany EPS na poziomie:

– 3.99 w 2018 roku,

– 4.22 w 2019 roku,

– 4.40 w 2020 roku,

Daje to szacowaną dynamikę na poziomie 4.88% r/r w latach 2019-2020. Jest to zdecydowanie niżej niż blisko 10% dynamiki, jaka mogła chwalić się spółka w minionej dekadzie. Z pewnością znajdzie to przełożenie na tempo podnoszenia dywidend (można szacować, że w kolejnych latach nie będą one rosły szybciej niż 5%). Długoterminowe prognozy mówią o średniorocznym tempie wzrostu EPS w przedziale 5-9%

Mając powyższe dane na uwadze można oszacować, że gdyby obecny mnożnik PE pozostał bez zmiany, akcje MO powinny zmieniać właściciela w 2020 roku przy cenie ok 62$. Powrót do średniego mnożnika z ostatnich siedmiu lat dałby cenę 78.17$. Przy obecnej cenie akcji = 52.75$ i dywidendzie rzędu 6.11%, można szacować całkowity zwrot z inwestycji w akcje spółki w przedziale 14%-24% średniorocznie (z uwzględnieniem ok 6.2% z dywidend).

Podobne artykuły:

Facebook jak barszcz tani?

Lam Research

Portfel rosnących dywidend cz2

Opinie i Komentarze