W ramach uzupełnienia tematu, który poruszałem na ostatnim XTB Masterclassie, rozpiszę się dzisiaj co nieco o slajdzie, który usunąłem z prezentacji (siłą rzeczy kiedy musimy ściśle przestrzegać limitu czasowego, nie da się omówić wszystkiego). Na tapetę wezmę team pomarańczowych czyli spółki, które są nieco bardziej ryzykowne niż CORE portfela ale w zamian oferują wyższą stopę dywidendy.

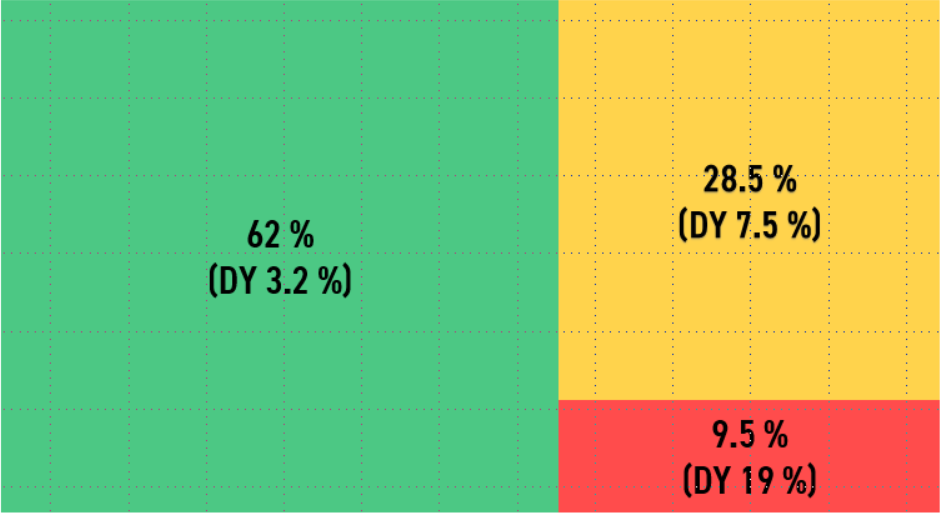

Dla przypomnienia, na początku tego roku wspominałem, że w 2020r ze względu na pandemię planuję dokonywać nowych zakupów w takich proporcjach:

- Część zielona – czyli spółki co do których nie przewiduję w najbliższej przyszłości problemów z wypłatami dywidend (udział: 50-60%)

- Część pomarańczowa – podmioty co do których ryzyko cięcia jest względnie niskie ale da się wyróżnić konkretny problem/wyzwanie rzutujące na przyszłość spółki w terminie powyżej roku (udział: 30-40%)

- Część czerwona – spółki bardzo ryzykowne z bardzo dużą szansą na cięcie dywidendy, czyli podmioty z bardzo wyraźnie zarysowanym ryzykiem mającym przełożenia na bieżącą działalność (udział: do 10%)

Patrząc na strukturę spółek wg. zakupów z 2020 nowe nabytki wyglądają następująco (w nawiasach średni yield z poszczególnych części):

O części czerwonej mówiłem ostatnio – uzupełniając te informacje, performance wybranych spółek był bardzo dobry – na samym wzroście kursu zanotowały one ok 71% zwrotu plus wypłaciły średnio 3 dywidendy (w zasadzie jestem średnio po trzecim ustaleniu prawa), co oznacza dalsze ok 13% – łączna stopa zwrotu na tej części to blisko 84%. Dodatkowo żadna z tych spółek nie obcięła dywidendy po zakupie (chociaż np LADR kupiłem tuż po tym, jak spółka ogłosiła cięcie – część czerwona, więc niektóre zasady można zawiesić 😉 )

Z częścią pomarańczową już tak różowo nie było. Średnia stopa zwrotu to ok 24% (z dywidendami). Ze względu na to, że kupowałem te spółki przez ostatnie 8-9 miesięcy, nie liczyłem jeszcze, czy performance był lepszy niż dla SPY. Patrząc na przykładowe spółki z tej części:

- ABBV 6% DY (c. kupna 79.5 / c. z dnia prezentacji 86.07). O tym podmiocie wspominałem już w kwietniu – ostatecznie nie udało mi się złapać spółki po 65$ i kupowałem po 79.5. Oczywiste zagrożenie to gigantyczne zadłużenie w związku z przejęciem Allerganu (deal na wartość równą 40% kapitalizacji ABBV). Dodatkowym problemem jest przewidywany spory spadek FCF w dużej części związany z faktem, że główne źródło przychodu Allerganu – botox – wymaga obecności pacjenta w gabinecie lekarskim, co siłą rzeczy jest problematyczne w świecie COVIDowym. Mimo to obecna struktura zadłużenia nie generuje dla spółki gigantycznego problemu w roku 2020 / 2021. Co więcej – temat jest od dłuższego czasu znany, spółka go adresuje mając w planach dość agresywne delewarowanie. Aby zakwalifikować się do zielonej części spółka musi zejść z długiem o min. 50% (co powinno się udać w 3-5 lat), z kolei do czerwonej problemy są za małe – natomiast nie jest wykluczone, ze tam trafi jeżeli spadek FCF w kolejnych latach będzie wyższy niż 25%

- MO 8.8% DY (38.96 / 39.89) Altria to spółka z branży tytoniowej. Patrząc pod kątem EBITDA spółka rośnie pomimo płaskich przychodów. Nie są to szalone wzrosty ale jednak są. Pokrycie dywidendy EBITDĄ jest na poziomie 170%. Problemem są

- sprzedaż (płaska od lat)

- trend zdrowego życia (MO operuje w USA, gdzie następuje dość wyraźny odwrót od tradycyjnych papierosów)

- podatki (branża tytoniowa jest lubianym chłopcem do bicia przez polityków)

- nie do końca trafione inwestycje w Cronos Group i Juul)

- Żaden z tych problemów nie zagraża spółce tu i teraz. Cała rzecz rozchodzi się o to, czy Atria ostatecznie będzie w stanie wymyślić się na nowo i ponownie wejść na ścieżkę wzrostu sprzedaży. Spadający wolumen sprzedawanych papierosów można równoważyć rosnącymi cenami tylko do pewnego momentu.

- BTI 7.5% DY (34.9 / 34.66) Można uznać, że BTI to taka Altria na sterydach. Pomimo, że oba podmioty działają w branży tytoniowej BTI udało się wygenerować wzrost przychodów i zysków. Plusem w stosunku do Altrii jest obecność spółki na rynkach poza USA (w szczególności w krajach zaliczanych do rynków wschodzących – w PL mają m.in. grupę CHIC z 60% udziałem w rynku sprzedaży e-papierosów). Głównym problemem BTI jest wysokie zadłużenie powstałe w 2017 roku w wyniku objęcia ok 60% akcji Reynolds American Inc. Spółka mocno dywersyfikuje się poza tradycyjne papierosy (te są w zasadzie jedynym produktem spółki, którego sprzedaż spada). Drugie zagrożenie jest podobne również w przypadku MO – spadające przychody (organicznie – ceny ograniczają popyt, regulacje w USA zmierzające do ograniczenia nikotyny w papierosach, rosnące zainteresowanie zdrowym trybem życia), COVID ograniczający możliwość kupienia produktów obu spółek w tradycyjnych punktach sprzedaży plus zwiększone zagrożenie dla osób z chorobami górnych dróg oddechowych. Wprawdzie po zakończonym przejęciu RAI, BTI udało się ograniczyć zadłużenie o ok 10%, tym niemniej czynnikiem ryzyka na najbliższe 3-5 lat jest zachowanie odpowiedniego poziomu EBITDA, który pozwoliłby na dalsze delewarowanie. BTI obecnie wydaje ok 15% OI na obsługę odsetek, a zadłużenie spada w tempie c.a. 1.5% Q/Q. Jak widać ryzyko jest istotne ale nie na tyle aby jeden gorszy rok miał spółkę wywrócić. Dodatkowo zarówno BTI, jak i MO są uzależnione od sprzedaży tradycyjnych papierosów (ok 90% przychodów BTI), dywersyfikacja źródeł przychodu jest coraz bardziej palącym problemem.

- EPD 12% DY (13.02 / 17.51) Spółka midstreamowa, zajmująca się przesyłem i składowaniem gazu ziemnego, ropy naftowej i innych. Główne zagrożenie – zmniejszenie znaczenia ropy naftowej / długoletnie niskie ceny czarnego złota. Wypłacana dywidenda jest pokryta DCFem na poziomie 160%, Dodatkowo EPD dzięki kontraktom ze stałymi poziomami opłat w dużej mierze odracza negatywny wpływ spadków cen ropy na swój biznes. Trzeba przyznać, że kryzys na ropie w latach 2014-2016 Enterprise Partners przeszedł modelowo, ledwie go zauważając na swoich wynikach. Tym niemniej konkurencja w postaci np. KMI wspomniany okres odczuła zdecydowanie gorzej. Obsługa odsetek jest dla spółki wciąż na akceptowalnym poziomie – stosunek net debt / EBITDA w przypadku EPD wynosi ok 3.25 (mniej niż w przypadku ABBV). Tym niemniej ropa jest zdecydowanym odwrocie i wcześniej czy później może się to odbić na spółce. Jakby jednak nie patrzeć zagrożenie jest długoterminowe, z bardzo niewielkim wpływem w najbliższych 12 miesiącach.

- AGNC 10.4% DY (13.87 / 14.20) – jeden z ostatnich nabytków – AGNC Investment Corp. Struktura pod jaką działa AGNC to mReit – jest to jeden z najtrudniejszych do analizy podmiotów. W skrócie spółka zarabia na różnicy oprocentowania obligacji na krótkim i długim krańcu krzywej, podlewając to jednocześnie obficie dźwignią (typowo 5-7x). Problemem w ostatnich kwartałach dla mReitów był hedging – straty z tego tytułu po cięciu stóp najprawdopodobniej w pełni przejdą przez wynik w tym bądź w kolejnym kwartale. Powinny również zaskoczyć korzyści z obniżonego kosztu pozyskiwania kapitału oraz wraz ze spadającą stopą dyskonta zwiększy się BV. Czynnik ryzyka jakim są wcześniejsze spłaty hipotek został przynajmniej częściowo ograniczony przez FED poprzez wprowadzenie 0.5% opłaty manipulacyjnej za takie działanie. Obecne dyskonto ceny do BV to c.a. 11.5%, dodatkowo po Q2 BV wzrosła, więc o ile w Q3 będzie podobnie, to daje zwiększony bufor bezpieczeństwa. Anyway, żeby nie robić z tej części stricte wykładu o obligacjach – największym zagrożeniem dla spółki są dziwne działania FEDu, które mogłyby prowadzić do wzrostu rentowności na krótkim krańcu. Z obecnej pozycji mam wrażenie, że byłoby to strzał w stopę i nikt się na takie kroki nie zdecyduje (ew. pójdzie to w parze ze wzrostem rentowności na długim krańcu). Jeżeli opłata za refinansowanie z nami pozostanie na dłużej, to stabilność i przewidywalność biznesu zdecydowanie na tym zyska. W perspektywie pół roku widzę sporą szansę na wzrost dywidendy. Bycza teza poza dyskontem do BV bierze się stąd, że w Q2 AGNC zanotował największy interest spread od kilku kwartałów (+70% vs Q2 2019, +30% Q/Q). Innymi słowy od 2019 zdecydowanie szybciej spadały koszty pożyczania pieniędzy niż przychody z tego tytułu. Co ciekawe jest to też pierwsze odwrócenie trendu trwającego od dobrych kilku lat. W każdym razie w obecnych warunkach rynkowych uważam, że jest okienko na mreity (w szczególności te, które głównie skupiają się na inwestowaniu w tzw agency mbs [dług gwaratowany przez agencje rządowe typu Fannie Mae]). Warto jednak mieć na uwadze, że tego typu inwestycje wymagają szczególnego monitorowania i poziom wypłacanej dywidendy nie będzie tutaj wskaźnikiem.

Podsumowując – pomarańczowy team to spółki z widocznymi problemami, które jednakże mają nikłą szansę “wybuchnąć” w perspektywie najbliższych 12 mc. Zrozumienie problemu z jakim boryka się spółka jest kluczem do podjęcia decyzji inwestycyjnej. Zachowany zostaje uproszczony model monitorowania w którym cięcie dywidendy = wypad z portfela (wliczając AGNC do roku, chociaż w dłuższym terminie spodziewam się fluktuacji).

Zastrzeżenie: powyższe informacje nie stanowią doradztwa inwestycyjnego, finansowego, prawnego ani podatkowego, a także nie powinny być traktowane jako jakiekolwiek rekomendacje dotyczące instrumentów finansowych. Przed dokonaniem inwestycji należy przeprowadzić własną analizę.

Opinie i Komentarze