Nie wiesz, które akcje wybierać? Szukasz lepszych sposobów inwestowania niż typowe fundusze inwestycyjne? Jeśli tak, to ten artykuł jest dla Ciebie. Przeczytaj i dowiedz się dlaczego uważam ETFy za najbardziej niedoceniony instrument na polskiej giełdzie.

Witaj w dżungli

Na GPW notowanych jest obecnie (stan na listopad 2015):

479 spółek na rynku głównym

418 mniejszych spółek na rynku alternatywnym New Connect

Dziesiątki kontraktów terminowych, opcji, certyfikatów, praw poboru, praw do akcji…

Nie znam dokładnej liczby tych wszystkich instrumentów ale jest ich prawdopodobnie grubo ponad 2000! Początkujący inwestor, ma nie lada kłopot, żeby się w tym wszystkim odnaleźć.

Istnieją też rynek obligacji Catalyst i setki jak nie tysiące funduszy inwestycyjnych sprzedawanych już poza rynkiem, czyli w bankach, biurach maklerskich i u pośredników.

No i forex…jak mógłbym zapomnieć o forexie. Największa jaskinia hazardu na świecie. Wiele osób w rozmowach mówi „inwestuję/inwestowałem na giełdzie” myśląc o forexie. Staram się uświadamiać, że to nie miało nic wspólnego z inwestowaniem, ale o tym w innym artykule.

Sporo tego, nie? Nawet skupiając się tylko na akcjach to jest ich tak dużo, że nie sposób wiedzieć wszystkiego o każdej spółce. Stąd konieczne są uproszczenia. Nawet jeżeli jesteś już zaprawionym w bojach inwestorem to warto dokładnie sobie powiedzieć co będziesz robił na giełdzie, a czego na pewno NIE ZROBISZ. Np. gram tylko na akcjach, na bardzo płynnych spółkach…za to nie tykam się NC, kontraktów terminowych ani forexu przez następny rok, dopóki dokładnie nie sprawdzę swojej strategii. Polecam takie podejście.

ETFy – co to jest?

Definicja ETF to skrót od Exchange Traded Fund są to tzw. fundusze indeksowe. Jest to instrument również notowany na polskiej Giełdzie Papierów Wartościowych, którym można handlować dokładnie tak jak zwykłymi akcjami. Jego zadanie to to, by jak najwierniej odzwierciedlać zachowanie indeksu, którego dotyczy. Może dotyczyć Wigu 20 lub np. S&P 500 ale o tym więcej za chwilę. Ważne jest to, że zawiera on w sobie cały indeks czyli grupę zazwyczaj największych spółek na danej giełdzie. W przypadku WIGu 20 to 20 największych spółek na GPW, czyli m.in. PKO BP, PEKAO SA, KGHM Polska Miedź, PKN Orlen, PZU, PGE, PGNIG i jeszcze wiele innych o których z pewnością także słyszałeś. Kupując jeden ETF, tak jakbyś kupował je wszystkie w odpowiednich proporcjach, w takich jak zawierają się w indeksie WIG20. To jest bardzo wygodne.

ETF rozwiązuje jeden bardzo ważny problem. Kiedyś jeżeli inwestor chciał kupić sobie indeks WIGu20 to w praktyce nie mógł, lub było by to dla niego bardzo drogie. Odkąd są ETFy może to załatwić jednym zleceniem i kosztuje to tyle samo co jakby kupił pojedynczą spółkę. Dodatkowo znikają problemy z doborem spółek. Nie muszę się już zastanawiać czy PKN Orlen będzie lepszy od PGNIG. Jeżeli spodziewam się, że rynek pójdzie do góry, ETFami mogę zagwarantować sobie bardzo dobre miejsce w pociągu zwanym hossą, znacznie zwiększając przy tym bezpieczeństwo swoich inwestycji.

Niskie koszty to ogromna zaleta ETFów. Jeżeli do tej pory o nich nie słyszałeś to może być właśnie ten powód, ponieważ nikomu się nie opłaca ich promować. Wiadomo, tam gdzie wysokie koszty, tam także wysokie prowizje dla sprzedawców. Nakręca się cała machina sprzedażowa. Tak działa niemal każdy produkt bankowy. Tutaj tego nie ma. Możemy się cieszyć bardzo ciekawymi i przystępnymi dla każdego możliwościami inwestycyjnymi.

Dlaczego Indeks WIG20 nigdy nie zbankrutuje?

Czy wiedziałeś o tym, że WIG20 nigdy nie zbankrutuje tzn. jego wartość nigdy nie spadnie do zera? Zaskoczony? Tak jest na prawdę. Już śpieszę z wyjaśnieniem.

Wspomniałem Ci o tym, że WIG20 to indeks 20 największych spółek na polskiej giełdzie, prawda? A co w sytuacji, kiedy któraś z tych 20 spółek ma problemy i zaczyna spadać, być może za chwile upadnie? Przestaje już być największa. Inne spółki zaczynają ją wyprzedzać pod względem kapitalizacji, czyli wartości rynkowej. Wtedy dzieje się taka rzecz: raz na kwartał giełda (w domyśle GPW) rewiduje skład indeksu, wyrzuca te spółki słabsze, a na ich miejsce wchodzą spółki lepsze.

To się dzieje cały czas. Te spółki w indeksie się wymieniają ale żeby pokazać Ci prawdziwy sens i wartość jakie z tego wynikają, opowiem Ci jak to się w praktyce odbywało po 2008 roku.

To czas kiedy po superhossie budowlanej, wszystko zaczęło ostro spadać. Hossa, sprawiła że wyceny tych spółek pęczniały jak balon. Dokładnie 4 z nich urosły na tyle dużo, że znalazły się w indeksie WIG20. Były to CERSANIT, POLNORD, PBG i POLIMEX. Oczywiście przez długi czas bardzo pozytywnie wpływały na indeks ale po 2008 roku stały się zdecydowanymi „maruderami”. W kolejnych latach więc sukcesywnie zostawały zastępowane nowymi liderami.

I tak np.:

- Polnord wypadł z WIG20 w marcu 2009r. Kosztował wtedy około 23 zł. Dzisiaj kosztuje 13 zł (dołek w 2013 r. z ceną akcji 4,1 zł)

- Cersanit wypadł z WIG20 w czerwcu 2010r. Kosztował wtedy około 14 zł. Dzisiaj kosztuje 1,4 zł.

- Polimex Mostostal Siedlce wypadł z WIG20 w marcu 2011r. Kosztował wtedy około 3,5 zł. Dzisiaj kosztuje 0,11 zł.

- PBG wypadł z WIG20 w marcu 2012. Kosztował wtedy mniej więcej 45 zł. Dzisiaj jego cena wynosi 1,7 zł.

Czyli jak widzisz, gdyby każda z tych spółek była dalej w WIGu20, to miało by to bardzo niekorzystny wpływ na indeks. Do tej pory mocno obciążały by one wyniki indeksu. Na szczęście wypadły, a na ich miejsce weszły nowe, silne spółki takie jak: KERNEL, SYNTHOS, TVN, LPP, które poradziły sobie znacznie lepiej w kolejnych okresach.

Wyrzucanie spółek słabych, a dopieranie tych dobrych i silnych jest jedną z najważniejszych zasad w profesjonalnym inwestowaniu. Fachowo nazywamy to „siłą relatywną”. Wykonałem testy statystyczne za okres ostatnich kilkunastu lat i jednoznacznie potwierdzam, że spółki “silne relatywnie” radzą sobie znacznie lepiej niż spółki, których cena jest pozornie niska.

Ten przykład ze spółkami budowlanymi, może drastyczny, ale chciałem żebyś dokładnie wiedział jak duży problem rozwiązuje inwestowanie indeksowe czyli ETFy. Obserwując setki inwestorów dokładnie wiem jak wielkim wyzwaniem dla zdecydowanej większości jest pogodzenie się ze stratami. Większość tego nie potrafi i spółki, które po czasie osiągają promil ich pierwotnej wartości, zostają z nimi na zawsze. Nie musimy daleko szukać, zobacz niedawne oświadczenie majątkowe jednego z posłów Nowoczesnej:

W przypadku ETFów zyskujemy tą przewagę, że bez względu na to co się dzieje, w portfelu mamy Indeks czyli zawsze te 20 największych, najsilniejszych spółek. Mechanizm pozbywania się taniejących spółek jest niejako automatycznie wbudowany w nasz instrument. Dlatego ETFy to według mnie idealna inwestycja dla osób, które chcą prostoty i pewnych zysków (jak te zyski zrobić, żeby były pewne opiszę w kolejnych artykułach) oraz dla tych, które inwestują na konkretny, długoterminowy cel np. mieszkanie dla dziecka, albo własna emerytura. Naprawdę polecam zgłębiać temat 🙂

Dostępne ETFy w Polsce i USA

Na polskim rynku dostępne są na tą chwilę 3 ETFy. Są to:

ETFW20L – czyli ETF na Indeks Wig20

ETFSP500 – ETF na Indeks S&P500 (główny indeks rynku amerykańskiego)

ETFDAX – ETF na Indeks DAX (giełda niemiecka)

Te symbole po lewej są bardzo przydatne, ponieważ są to dokładnie takie symbole jakimi wyszukuje się te ETFy w systemach maklerskich, chcąc złożyć na nich zlecenia kupna lub sprzedaży. Wszystkie 3 ETFy umożliwiają partycypowanie we wzrostach poszczególnych indeksów. To „L” na końcu ETFW20L oznacza właśnie „Long” czyli zajmowanie pozycji na wzrosty. Piszę o tym dlatego ponieważ są też ETFy „Short”, otwierające możliwości zarabiania na spadkach. Ale takie cuda na tą chwilę dostępne są jedynie na zagranicznych giełdach. W Polsce nie mamy takich możliwości (a szkoda).

Dotychczasowa historia tych instrumentów na rodzimym rynku nie jest długa. ETFW20L jest notowany dopiero od września 2010r. Pozostałe dwa uzupełniły ofertę w czerwcu 2011 r. Mamy więc 5 letnią historię notowań.

Do tej pory jak widać ETFy zagranicznych rynków są w bardzo przyjemnych trendach wzrostowych natomiast ETFW20L wyraźnie spadł w ostatnim czasie, a cały okres 5 letni nie pokazuje efektów. To się w pełni zgadza, DAX i S&P dały nieźle zarobić podwajając swoją wartość w tym okresie…a polski rynek stoi. Tak to wygląda na chwilę obecną. W tym artykule celowo powstrzymam się jeszcze od próby oceny atrakcyjności indeksów w przyszłych okresach 🙂

Krótko opowiem Ci jeszcze jaka jest dostępność ETFów na rynku amerykańskim. Tam jest ich mnóstwo. Około 400 instrumentów na w zasadzie wszystko o czym tylko jesteś w stanie pomyśleć. Nie tylko ETFy na indeksy, ale również nietypowe sektory spółek, giełdy z całego świata, obligacje, towary. Są też ETFy nieruchomościowe oraz zbierające wyłącznie spółki dywidendowe. Są ETFy długie (zyskujące w trakcie wzrostów), a także krótkie (zyskujące w trakcie spadków). Jest w czym wybierać.

Kolejny jakże istotny argument czyli dywidendy

Największe firmy z reguły płacą dywidendy. Samodzielnie wybierając spółki takie jak KGHM, czy PEKAO, jeżeli masz te akcje w określonym dniu, to nabywasz prawo do dywidendy. Część inwestorów gra specjalnie pod dywidendy, strategie na to są różne.

Inwestując w ETFy dywidendy również stanowią dla Ciebie korzyść. ETFy są mega wygodne jeśli chodzi inkasowanie dywidend. Otrzymujesz po prostu zbiorczą dywidendę będącą ekwiwalentem wszystkich dywidend wypłaconych przez spółki w okresie kiedy jesteś posiadaczem ETFu. I możesz otrzymać ją na dwa sposoby:

- W formie kasowej czyli tak jak tradycyjne dywidendy wpływają Ci w gotówce na rachunek maklerski. Dotychczas miało to miejsce 2 razy w 2011 r.

Źródło: Stooq.pl

- Dywidenda nie zostaje wypłacona, tylko powiększa wartość ETFu. Ta forma jest obecnie praktykowana przez fundusz dzięki czemu wartość ETFW20L jest sporo większa niż wynikało by to z prostego przeliczenia wartości indeksu WIG20.

ETFy vs fundusze inwestycyjne (TFI)

ETFy są bardzo tanie i to ich największa zaleta. Dla kontrastu TFI zatrudniają cały sztab ludzi: analityków, zarządzających, którzy starają się „pobić” indeksy giełdowe. Jednak ich niechlubna statystyka jest taka, że zdecydowana większość (szacuję około 70-80%) nie potrafi wygrać z rynkiem. A mimo to każą sobie płacić słono. Opłaty manipulacyjne w przypadku funduszy akcji to najczęściej 3-5% (jednorazowo przy zakupie) i opłaty za zarządzanie (również 3-5% rocznie). A bywa, że to jeszcze nie wszystko.

W przypadku ETFów tego nie ma. Nie ma zarządzających bo strategia jest bierna – wierne, niemal automatyczne odzwierciedlanie składu indeksów. Nie ma opłat manipulacyjnych, bo można je kupić na giełdzie jak zwykłe akcje. Opłaty za zarządzanie są za to kilkukrotnie niższe od średnich opłat pobieranych przez tradycyjne TFI. Można więc cieszyć się tanim instrumentem pozwalającym w pełni korzystać z koniunktury giełdowej.

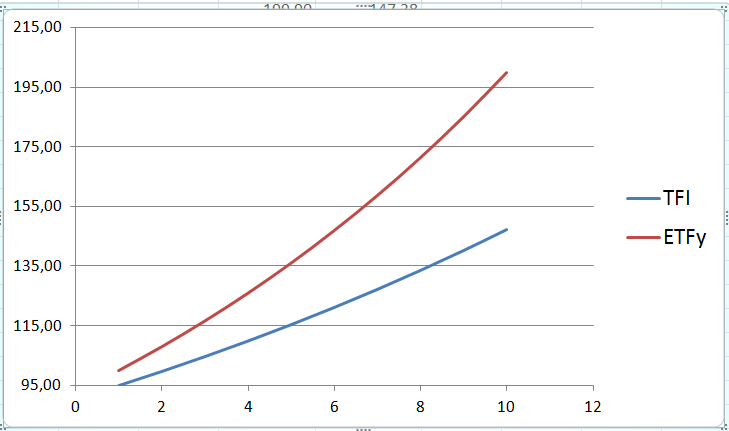

Oto jak ważne jest zwrócenie uwagi na element kosztów w przypadku każdej formy inwestowania. Przykładowa symulacja. Na tym wykresie porównuję ETFy względem TFI przy założeniu, że oba rosną w tym samym tempie (8% rocznie) ale TFI pobrało od nas 5% opłaty na początku i kasuje powiedzmy 3% rocznie opłaty za zarządzanie. Po 10 latach ETF przyrasta o 100%, a w tym samym czasie klienci TFI cieszą się 47% zyskiem.

Podsumowanie

Ponieważ informacji sporo, na koniec należy się podsumowanie. Zerknij jeszcze raz na te kilka najważniejszych argumentów dotyczących samej konstrukcji instrumentu jakim są ETFy. W kolejnych wpisach opowiem Ci znacznie więcej jak można ich używać do bardzo rozsądnego budowania swojego kapitału dzięki inwestycjom. A tym czasem ETF to:

- Prosty sposób na zróżnicowany portfel zależny od dużej grupy instrumentów

- Przejrzysta strategia odwzorowywania indeksu

- Płynność – można go kupić i sprzedać w każdej chwili. Jest codziennie notowany na giełdzie, a dodatkowo o płynność dbają animatorzy rynku. Nie nadaje się do codziennego handlowania, za to jest idealny dla osób które mają długoterminowy sens inwestycji.

- Otrzymujemy dywidendy ze wszystkich spółek wchodzących w skład indeksu. Trochę inaczej działa to w przypadku DAXa ale tam również wypłacane dywidendy są dla nas wymierną korzyścią.

- Niskie koszty – kilkukrotnie niższe od opłat kasowanych przez tradycyjne TFI. Brak innych kosztów wejścia lub wyjścia.

Zapowiedź nowych możliwości już w 2016 roku!

Z uwagi, że ETFy na polskim rynku stopniowo zyskują na popularności, są już wstępne zapowiedzi, że w 2016 roku pojawią się nowe instrumenty odzwierciedlające indeks spółek małych oraz średnich oraz być może ETF pozwalający zarabiać na spadkach WIGu 20. Przyznaję, że bardzo czekam na te ruchy. Była by to świetna wiadomość znacznie wzbogacająca możliwości inwestycyjne na polskim rynku. Oby się sprawdziło! 🙂

Jeżeli to ciągle czytasz, to serdecznie gratuluję Ci, że dotarłeś do samego końca. Jeżeli Cię zainspirowałem to koniecznie napisz mi o tym w komentarzu. Tak jak wspominałem w trakcie artykułu szykuję jeszcze kolejne 3-4 wpisy, będące pewnym ciągiem przyczynowo-skutkowym 🙂 Efektem ma być pełna strategia na to jak zarabiać 20 procent średniorocznie wykonując 3-5 transakcji giełdowych w roku. Jest to coś co już od dłuższego czasu rozpala moją wyobraźnię.

Na koniec ogromna prośba. Pomóż mi dotrzeć do nowych osób. Roześlij im link do tego artykułu. Chcę, żeby dowiedziała się o nim cała Polska 🙂

Linki do przydatnych stron:

http://www.gpw.pl/etfy_instrumenty – podstawowe informacje na temat ETFów ze strony GPW

http://etfdb.com/types/ – wygodna baza wszystkich dostępnych ETFów światowych

http://www.lyxoretf.pl/homepl/products/country/PL/product/FD-LYX-WIG20-PO/ – szczegółowe informacje na temat ETFW20L (prospekt emisyjny) ze strony funduszu LYXOR AM

http://www.etf.com.pl/ – aktualności na temat polskich i zagranicznych funduszy ETF

Wiele razy nabywałem i sprzedawałem etf na wig20, było to o tyle łatwe że wig20 od kilku lat porusza się w szerokim trendzie bocznym. Zakup był na dole konsolidacji sprzedaż w II wyższej połowie. Inwestycja w etf powinna kierować się innymi przekonaniami niż w akcje. ETF trzeba kupować gdy historycznie jest tani.

Aktualnie próbuję wypracować swoją pasywną strategię inwestowania w ETF, ale bardzo chętnie zastosuję Twoje sprawdzone metody. Czekam na konkrety

No no, kawał porządnej wiedzy. Gratuluję i czekam na więcej, więcej !

Można EFT na WIG20 filtrować prostą średnią SMA miesiączną i odpowiednio kupować/sprzedawać. Polecam przeczytać pracę Mebane Faber.

Dokładnie Janusz. Przy długoterminowym inwestowaniu SMA dobrze poradzi sobie z wycięciem tych największych załamań i zjazdów. Będę o tym więcej pisał.

Super jakby wprowadzili ETFy na Mwig i Swig, jednak znając silne lobby funduszy inwest. (wg, mnie) tego nie zrobią, a szkoda. Powiedz lepiej jak można zacząć inwestować z min. opłatami w te etfy, które podałeś w drugim linku.

lossuperktos fundusze funduszami, ale jest też LYXOR AM i jeżeli oni będą widzieć rosnące zainteresowanie dotychczasowymi ETFami to myślę szybko wprowadzą następne. Bądźmy dobrej myśli 😉

Dzięki Łukasz za artykuł czkam na więcej.

Dobry artykuł, podobnie jak autor bardzo niecierpliwie czekam na ETF -y, mWIG40 i sWig80.

Ciekawy artykuł – przyjemnie się czyta takiemu amatorowi jak ja:) Dzięki.

Jak najlepiej sprawdzic czy etf jest syntetyczny czy fizyczny? Nigdzie nie moge sie doszukac tych informacji…