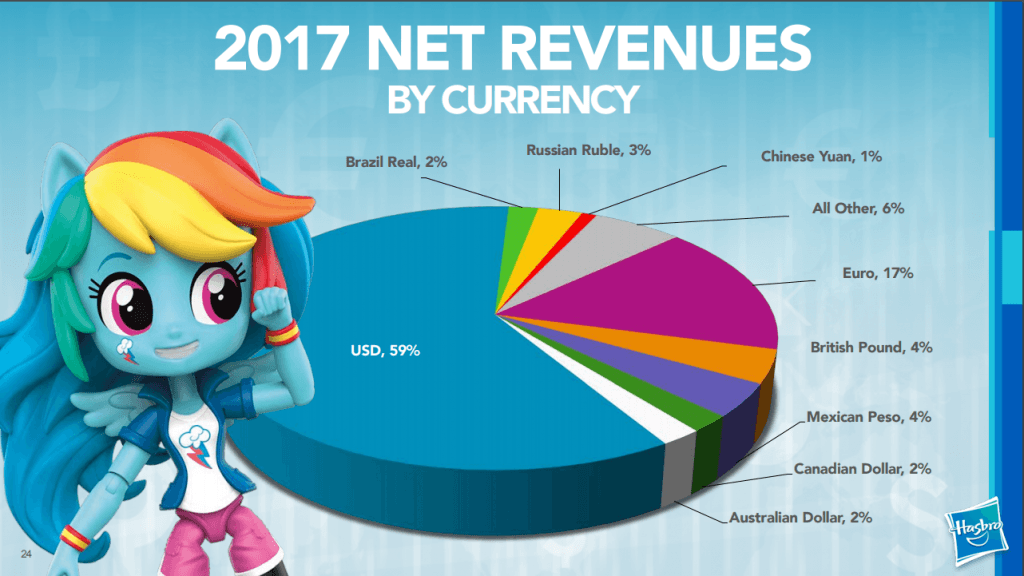

Hasbro to jedna z tych spółek, które od dawna mi się podobają. HAS zajmuje się produkcją zabawek dla dzieci, ostatnio dywersyfikując się coraz szerzej na rynek gier video(Hasbro Interactive – sprzedane w 2001, w 2005 częściowo odkupione) i filmów (Hasbro Movies). Spółka koncentruje się głównie na rynku Amerykańskim i Europejskim – odpowiednio 59% i 17% udziału w sprzedaży. Stosunkowo niska obecność Hasbro w Azji stwarza spółce szansę dalszego rozwoju (chociaż rodzi też pytanie, czy nie jest to kwestia problemu z akceptacją zabawek produkowanych pod “kulturę zachodnią” w krajach azjatyckich.

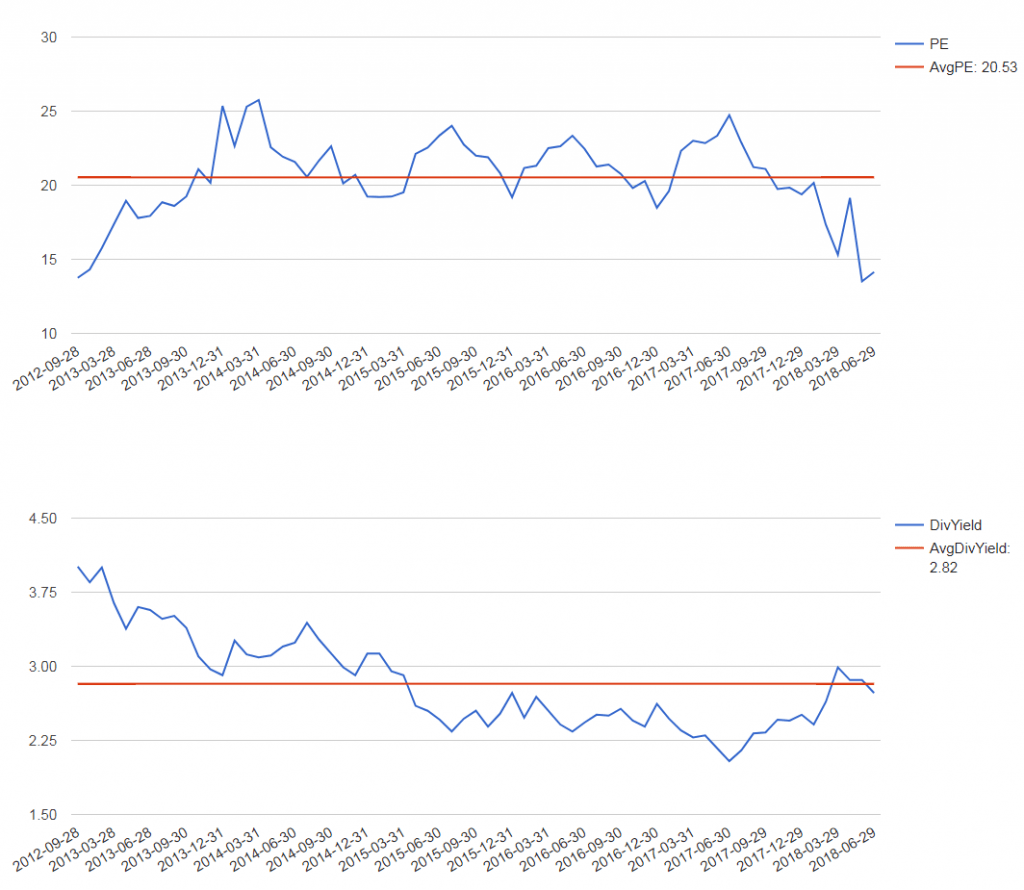

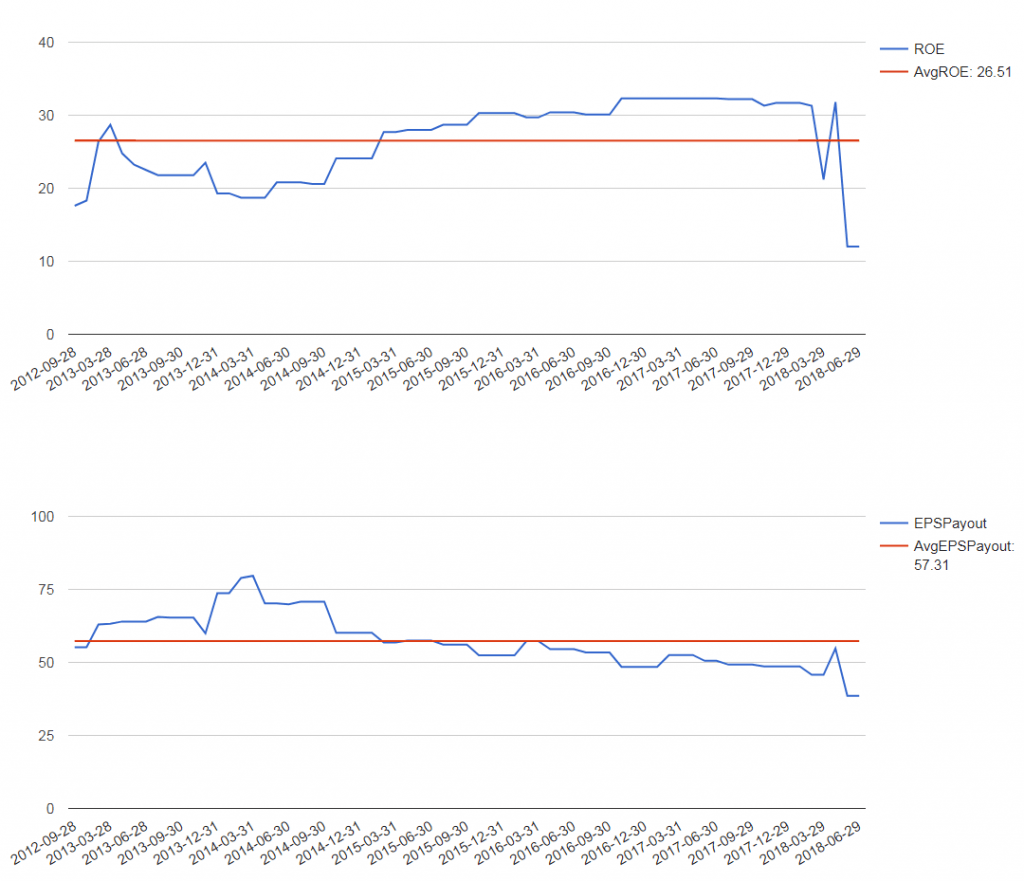

Wprawdzie ostatnie dwa kwartały pozostawiają sporo do poprawy (głównie za sprawą Toys “R” Us) ale dzięki temu spółka wyceniana jest dość atrakcyjnie, szczególnie w ujęciu historycznym – PE oraz EPSPayout Ratio znajdują się poniżej wartości historycznych, stopa dywidendy na poziomie pięcioletniej średniej, natomiast ROE zdecydowanie poniżej średniej co związane jest z wspomnianym wcześniej Toys “R” Us.

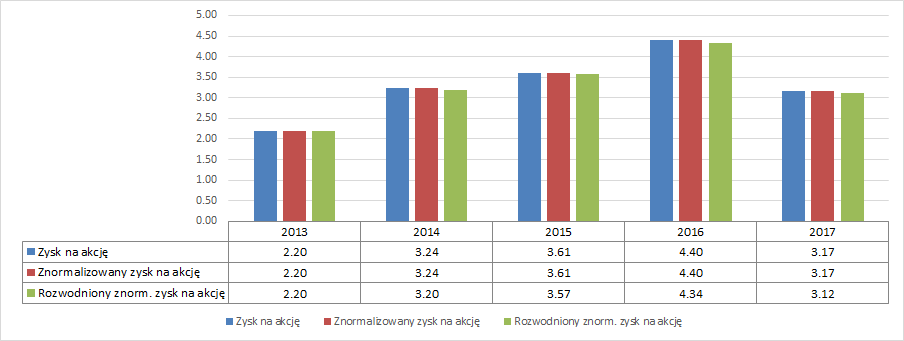

W zysku na akcję wyraźnie widać wpływ likwidacji ToysRUs aczkolwiek, co warte podkreślenia nie przekłada się to w żaden negatywny sposób na wyniki operacyjne Hasbro.

Mocny spadek zysku spółki związany z wydatkami na Toys oraz likwidacją części zapasów w Europie.

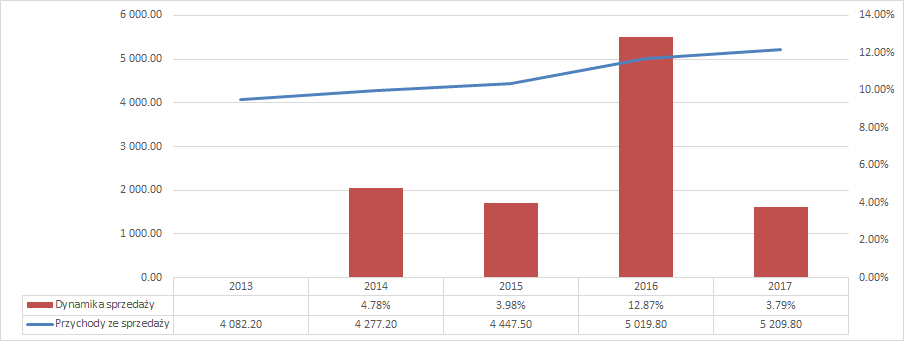

Sprzedaż dalej rośnie, chociaż w 2017 roku widać wyhamowanie dynamiki. W pierwszym kwartale 2018 spółka zanotowała spadek sprzedaży rok do roku aż o 16%. Tym niemniej wydaje się, że powinien to być ostatni kwartał, w którym Hasbro będzie odczuwało restrukturyzację ToysRUs.

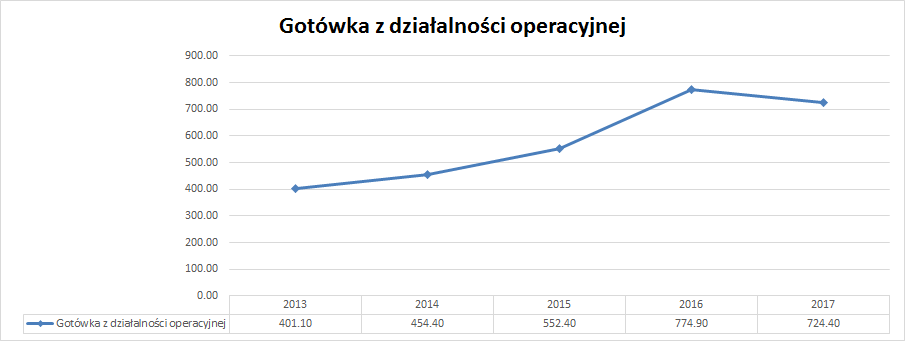

Gotówka z działalności operacyjnej rośnie średniorocznie 16% (+80% w analizowanym okresie). Co stanowi wyśmienity wynik.

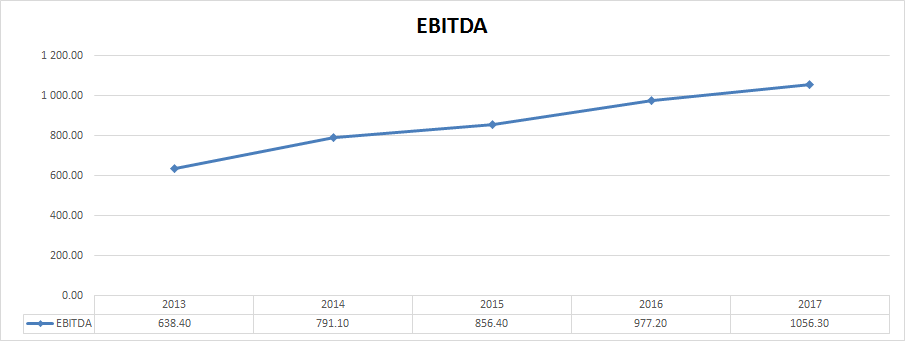

Równie dobrze Hasbro radzi sobie z EBITDA – średnioroczny wzrost o 13.42% (ok 60% od 2013r)

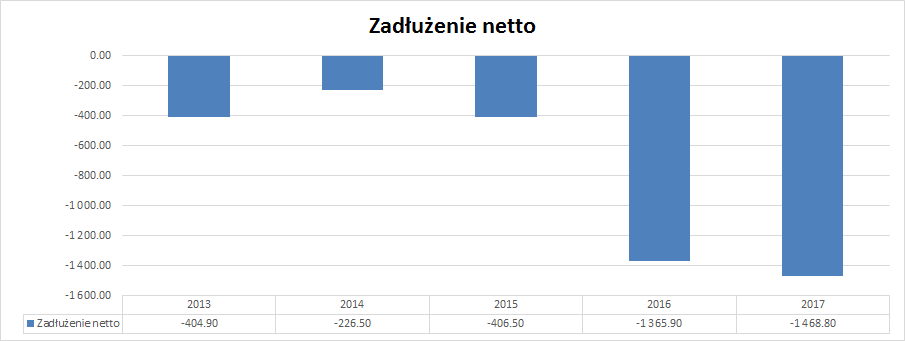

Bardzo ważne jest to, że spółka jest doskonale przygotowana do radzenia sobie z przejściowymi trudnościami. Pod koniec 2017 roku fiskalnego HAS posiadał nadwyżkę gotówki nad zobowiązaniami w wysokości blisko 1.5 mld$. Przy kapitalizacji rzędy 12mld $, 13.3% stanowi gotówka. Hasbro wypłaca ok 280 mln dywidendy rocznie, co oznacza, że z samej gotówki na ręce może spokojnie pokryć 5 lat dywidend.

Pomimo faktu iż wg. oczyszczonego PE spółka, po zamknięciu FY2017 wyceniana była na ok 30 krotność swojego zysku, to po uwzględnieniu pozycji gotówkowej wskaźnik ten spada do poziomu 23. Zakładając, że zarząd nie myli się w kwestii dalszego wpływu ToysRUs na wyniki spółki, wydaje się że jeszcze w 2018 roku PE ex cash spadnie poniżej 20.

Przy deklarowanej przez zarząd poprawie wyników można uznać, że spółka stanowi ciekawą inwestycję dla inwestora nie bojącego się problemów z odbudowa kanałów sprzedaży po upadku dużego partnera, jakim był Toys R Us. Z całą pewnością w najbliższych latach nie ma zagrożenia dla dywidendy. Ta jest doskonale pokryta EBITDĄ (3.5x) ale również bardzo dobrą pozycją gotówkową spółki. Tym niemniej cena spółki równa 23krotności jej zysku netto jest uzasadniona tylko w sytuacji kiedy będziemy obserwowali poprawę wyników. I to jest główne zagrożenie dla Hasbro w chwili obecnej.

Opinie i Komentarze